误区:没有签订购销合同的业务无需申报缴纳印花税!

来源:本站 时间:2022-03-29 浏览次数:2582

印花税征收范围广泛,含括多个税目,与企业的各项经济活动息息相关,新推出的《印花税法》归纳整合了各项印花税相关规定,将《暂行条例》和证券交易印花税以法律形式确定,推动完善税收法律制度,是加快税收法治进程的进一步体现。关于印花税,这些你要知道~

一、《中华人民共和国印花税法》有啥看点?

印花税征收范围广泛,含括多个税目,与企业的各项经济活动息息相关,新推出的《印花税法》归纳整合了各项印花税相关规定,将《暂行条例》和证券交易印花税以法律形式确定,推动完善税收法律制度,是加快税收法治进程的进一步体现。

《印花税法》实施后,与原《暂行条例》相比有什么变化?会增加企业的税负吗?企业需要重点关注哪些方面?

(一)印花税纳税义务人是谁?

《印花税法》第一条规定:“在中华人民共和国境内书立应税凭证、进行证券交易的单位和个人,为印花税的纳税人,应当依照本法规定缴纳印花税。在中华人民共和国境外书立在境内使用的应税凭证的单位和个人,应当依照本法规定缴纳印花税。

(二)《印花税法》实施后,印花税税率会上升吗?

《印花税法》总体上维持现行税制框架不变,适当简并税目、降低税率、减轻税负。

其中,“加工承揽合同”、“货物运输合同”税目税率由0.5‰调整为0.3‰,“营业账簿”税目税率由0.5‰调整为0.25‰,“产权转移书据”税目中“商标专用权、著作权、专利权、专有技术使用权转让书据”税率由0.5‰调整为0.3‰。

(三)《印花税法》实施后,税目有何变化?

《印花税法》删去了原《暂行条例》中列举的“权利、许可证照”税目及“经财政部确定征税的其他凭证”。

(四)签订合同时列明了增值税额,能按不含税金额缴纳印花税吗?

《印花税法》第五条明确了应税合同及产权转移书据的计税依据,为合同及产权转移书据所列的金额,不包括列明的增值税税款。

温馨提醒:增值税额未列明,或仅约定了增值税税率,需按总金额申报印花税。

(五)单位签订应税合同,应该在机构所在地还是合同签订地缴纳印花税?

《印花税法》第十三条规定:“纳税人为单位的,应当向其机构所在地的主管税务机关申报缴纳印花税;纳税人为个人的,应当向应税凭证书立地或者纳税人居住地的主管税务机关申报缴纳印花税。不动产产权发生转移的,纳税人应当向不动产所在地的主管税务机关申报缴纳印花税。”

因此,单位签订应税合同应向机构所在地主管税务机关申报缴纳印花税。

(六)境外公司应该如何缴纳印花税?

《印花税法》第十四条规定:“纳税人为境外单位或者个人,在境内有代理人的,以其境内代理人为扣缴义务人;在境内没有代理人的,由纳税人自行申报缴纳印花税,具体办法由国务院税务主管部门规定。”

(七)《印花税法》实施后,印花税票还能继续使用吗?

《印花税法》第十七条规定:“印花税可以采用粘贴印花税票或者由税务机关依法开具其他完税凭证的方式缴纳。印花税票粘贴在应税凭证上的,由纳税人在每枚税票的骑缝处盖戳注销或者画销。”

拓展学习:

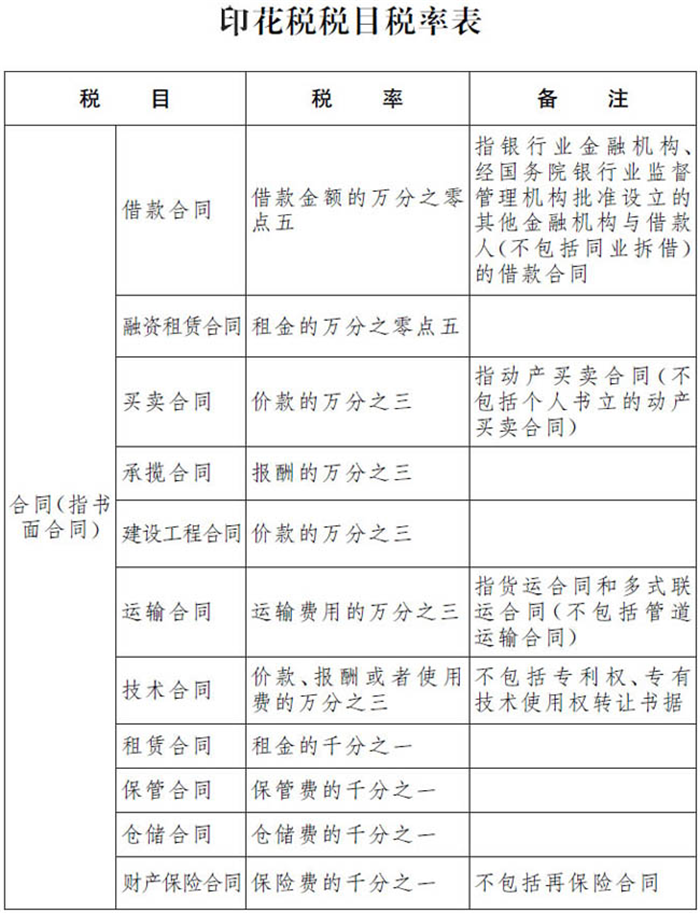

印花税只对税法列举的应税品目征税,《印花税法》规定,本法所称应税凭证是指《印花税税目税率表》列明的合同、产权转移书据和营业账簿,详见下表:

二、印花税申报有变化!

(一)哪类纳税人适用据实征收方式申报缴纳印花税?

答:根据《中华人民共和国税收征收管理法》第三十五条规定,纳税人有下列情形之一的,税务机关有权核定其应纳税额:

1、依照法律、行政法规的规定可以不设置账簿的;

2、依照法律、行政法规的规定应当设置但未设置账簿的;

3、擅自销毁账簿或者拒不提供纳税资料的;

4、虽设置账簿,但账目混乱或者成本资料、收入凭证、费用凭证残缺不全,难以查账的;

5、发生纳税义务,未按照规定的期限办理纳税申报,经税务机关责令限期申报,逾期仍不申报的;

6、纳税人申报的计税依据明显偏低,又无正当理由的。

除以上情形外,纳税人所书立、领受的符合《中华人民共和国印花税暂行条例》所列举的应税凭证均应据实申报缴纳印花税。

(二)印花税征收方式改变后,纳税期限如何确定?

答:印花税征收方式由核定征收调整为据实征收,或由据实征收调整为核定征收,纳税人的纳税期限均不发生变化,仍按原纳税期限进行申报缴纳。

(三)据实征收印花税的纳税人,应税凭证如何确定?

答:印花税的应税凭证包括:应税合同;产权转移书据;营业账簿;权利、许可证照。

这里所说的应税合同,不仅指根据有关合同法规订立的合同,也包括具有合同性质的凭证。

《中华人民共和国印花税暂行条例施行细则》第四条规定,具有合同性质的凭证,是指具有合同效力的协议、契约、合约、单据、确认书及其他各种名称的凭证。即对于具有合同效力的、约束双方权利义务关系的凭证,均属于印花税的征税范围。

注意:纳税人如未签订合同,又无具有合同性质的凭证,不需要缴纳印花税。

(四)应税合同含税金额的计税依据,如何确定?

答:应税合同的计税依据,为合同所列的金额或者报酬,不包括列明的增值税税款;合同中价款或者报酬与增值税税款未分开列明的,按照合计金额确定。

(五)印花税征收方式由核定征收调整为据实征收后,往期采取分期收(付)款方式尚未足额缴纳印花税的应税凭证,印花税计税金额的计算和申报表填列方式如下:

1、计税金额的计算方法

(1)建筑工程勘察设计合同、建筑安装工程承包合同、借款合同、财产保险合同、产权转移书据、财产租赁合同,以上合同未足额缴纳印花税部分,印花税的计税金额为以上合同未履行部分实际收(付)款金额;

(2)储保管合同、技术合同、货物运输合同,以上合同未足额缴纳印花税部分,印花税的计税金额为以上合同未履行部分实际收(付)款金额乘以70%后的金额;

(3)加工承揽合同未足额缴纳印花税部分,印花税的计税金额为合同未履行部分实际收(付)款金额乘以55%后的金额;

(4)购销合同(批发业),合同未足额缴纳印花税部分,印花税的计税金额为合同未履行部分实际收款金额;

购销合同(零售业),未足额缴纳印花税部分,印花税的计税金额为合同未履行部分实际收款金额乘以55%后的金额;

购销合同(农、林、牧、渔业、采矿业、制造业、电力、热力、燃气及水生产和供应业),未足额缴纳印花税部分,印花税的计税金额为合同未履行部分实际收款金额乘以85%后的金额;

其他行业,未足额缴纳印花税部分,印花税的计税金额为合同未履行部分实际付款金额乘以40%后的金额。

2、计税金额在印花税申报表的填列方式

纳税人通过网上税务局“财产行为税申报(印花税)”界面进行纳税申报时,上述第一款中的1-4项计税金额在《印花税税源明细表》中的“计税金额或件数”项填列,完成税源信息采集。

进入申报界面后,通过“税源更新”功能,获取印花税采集的税源信息,系统自动生成税款,纳税人确认无误后申报缴纳印花税。

三、误区:没有签订购销合同的业务无需申报缴纳印花税!

误区:

好多人员错误的认为,只有签订了签订购销合同的业务,才需要申报印花税,没有签订购销合同的业务无需申报缴纳印花税!

纠正:

上述认识是个误区!只要是具有合同性质的要货成交单据比如订货单、要货单、发货单等,就需要按购销合同缴纳印花税。

参考一

《国家税务局关于各种要货单据征收印花税问题的批复》(国税函发[1990]994号)第二条规定,商业企业开具的要货成交单据,是当事人之间建立供需关系,以明确供需各方责任的常用业务凭证,属于合同性质的凭证,应按规定贴花。

参考二

《国家税务局关于印花税若干具体问题的解释和规定的通知》(国税发[1991]155号)第一条规定,工业、商业、物资、外贸等部门经销和调拨商品物资使用的调拨单(或其他名称的单、卡、书、表等),填开使用的情况比较复杂,既有作为部门内执行计划使用的,也有代替合同使用的。对此,应区分性质和用途确定是否贴花。凡属于明确双方供需关系,据以供货和结算,具有合同性质的凭证,应按规定贴花。各省、自治区、直辖市税务局可根据上述原则,结合实际,对各种调拨单作出具体鉴别和认定。

参考三

《国家税务总局关于外商投资企业的订单要货单据征收印花税问题批复》(国税函[1997]505号)第一条规定,供需双方当事人(包括外商投资企业)在供需业务活动中由单方签署开具的只标有数量、规格、交货日期、结算方式等内容的订单、要货单,虽然形式不够规范,条款不够完备,手续不够健全,但因双方当事人不再签订购销合同而以订单、要货单等作为当事人之间建立供需关系、明确供需双方责任的业务凭证,所以这类订单、要货单等属于合同性质的凭证,应按规定贴花。

参考四

深圳税务 2022-02-10 17:51

案例概况:

A公司是2018年设立的主营业务为专业从事生产、销售预拌商品混凝土、干混砂浆和水泥稳定土的企业。税务人员在日常巡查管理过程中发现该纳税人在2018年-2021年印花税缴税较少,在进一步比对印花税计税依据和增值税计税依据后,发现印花税计税依据明显偏低,不符合常理。于是询问该企业签订的购销合同等是否有按规定申报印花税,企业相关人员回复购销合同已申报印花税,同时表示因企业的经营模式问题大部分业务都是通过订货单和发货单的形式进行交易,企业忽略了部分具有合同性质凭证的业务,误认为没有签订合同的业务都不需要缴纳印花税。根据《中华人民共和国印花税暂行条例》(国务院令第11号)和《中华人民共和国印花税暂行条例施行细则》(财税字〔1988〕第255号),具有合同性质的凭证,是指具有合同效力的协议、契约、合约、单据、确认书及其他各种名称的凭证。该企业已开具发票,虽未签订合同,但有相关的具有合同性质的要货成交单据,应按购销合同缴纳印花税。最终A公司根据相关规定补缴2018年-2021年印花税及滞纳金。

政策依据

一、根据《中华人民共和国印花税暂行条例》(国务院令第11号)《印花税税目税率表》规定:“购销合同包括供应、预购、采购、购销结合及协作、调剂、补偿、易货等合同。立合同人按购销金额万分之三贴花。”

二、根据《中华人民共和国印花税暂行条例施行细则》(财税字〔1988〕第255号)第四条 条例第二条所说的合同,是指根据《中华人民共和国经济合同法》《中华人民共和国涉外经济合同法》和其他有关合同法规订立的合同。具有合同性质的凭证,是指具有合同效力的协议、契约、合约、单据、确认书及其他各种名称的凭证。因此,纳税人实际已发生购销业务并开具发票,虽未签订合同,但有相关的具有合同性质的要货成交单据,也应按购销合同缴纳印花税。

推荐阅读

1、税局发布通知!小规模,免征增值税!分享3个小型微利所得税优惠实用问题!

2、税局发布!企业所得税降了!恭喜,小微企业又可以少交税了!

3、新政来了~小微企业也能留抵退税了!留抵退税新政这七大注意事项,注意查收!

4、严惩代缴社保!人社部紧急通知,3月18日起正式执行!企业这9种情况不要再有了......

5、好消息!两部门明确延续实施制造业中小微企业延缓缴纳部分税费有关事项!举例解答相关疑问,注意查收!

素材来源:梅松讲税、天津税务、上海税务......文章由大业中税整理发布,版权归原作者所有。如涉及侵权,请联系我们删除!

伴随企业成长的财税顾问公司

联系方式:18780277647

地址:成都市武侯区武侯大道顺江段77号吾悦(汇点)广场4座1213-1220室

标签:

成都代理记账

成都注册公司

成都商标注册

成都股权变更

标签:

成都代理记账

成都注册公司

成都商标注册

成都股权变更

下一篇:企业长期零申报会有问题吗?