注意!这些情形没有发票也可以税前扣除

来源:本站 时间:2021-05-25 浏览次数:2975

企业实际发生的与取得收入有关的、合理的支出,包括成本、费用、税金、损失和其他支出,准予在计算应纳税所得额时扣除。今天为大家归纳了常见的税前扣除项目及扣除标准,一起来了解一下吧~

工资、薪金支出

扣除标准:据实扣除

依据《中华人民共和国企业所得税法实施条例》,企业发生的合理的工资薪金支出,准予扣除。

劳动保护支出

扣除标准:据实扣除

依据《中华人民共和国企业所得税法实施条例》,企业发生的合理的劳动保护支出,准予扣除。

职工福利费

扣除标准:14%

依据《中华人民共和国企业所得税法实施条例》,企业发生的职工福利费支出,不超过工资、薪金总额14%的部分,准予扣除。

工会经费

扣除标准:2%

依据《中华人民共和国企业所得税法实施条例》,企业拨缴的工会经费,不超过工资、薪金总额2%的部分,准予扣除。

职工教育经费

扣除标准:8%

依据《财政部 税务总局关于企业职工教育经费税前扣除政策的通知》(财税〔2018〕51号),企业发生的职工教育经费支出,不超过工资薪金总额8%的部分,准予在计算企业所得税应纳税所得额时扣除;超过部分,准予在以后纳税年度结转扣除。

基本社会保险费和住房公积金(五险一金)

扣除标准:据实扣除

依据《中华人民共和国企业所得税法实施条例》,企业依照国务院有关主管部门或者省级人民政府规定的范围和标准为职工缴纳的基本养老保险费、基本医疗保险费、失业保险费、工伤保险费、生育保险费等基本社会保险费和住房公积金,准予扣除。

补充养老保险、补充医疗保险

扣除标准:5%

依据《财政部 国家税务总局关于补充养老保险费 补充医疗保险费有关企业所得税政策问题的通知》(财税〔2009〕27号),自2008年1月1日起,企业根据国家有关政策规定,为在本企业任职或者受雇的全体员工支付的补充养老保险费、补充医疗保险费,分别在不超过职工工资总额5%标准内的部分,在计算应纳税所得额时准予扣除;超过的部分,不予扣除。

业务招待费

扣除标准:60%

依据《中华人民共和国企业所得税法实施条例》,企业发生的与生产经营活动有关的业务招待费支出,按照发生额的60%扣除,但最高不得超过当年销售(营业)收入的5‰。

广告费和业务宣传费

(一)扣除标准:15%

依据《中华人民共和国企业所得税法实施条例》,企业发生的符合条件的广告费和业务宣传费支出,除国务院财政、税务主管部门另有规定外,不超过当年销售(营业)收入15%的部分,准予扣除;超过部分,准予在以后纳税年度结转扣除。

(二)扣除标准:30%

依据《财政部 税务总局关于广告费和业务宣传费支出税前扣除有关事项的公告》(财政部 税务总局公告2020年第43号),对化妆品制造或销售、医药制造和饮料制造(不含酒类制造)企业发生的广告费和业务宣传费支出,不超过当年销售(营业)收入30%的部分,准予扣除;超过部分,准予在以后纳税年度结转扣除。

公益性捐赠支出

扣除标准:12%

依据《中华人民共和国企业所得税法实施条例》,企业发生的公益性捐赠支出,在年度利润总额12%以内的部分,准予在计算应纳税所得额时扣除;超过年度利润总额12%的部分,准予结转以后三年内在计算应纳税所得额时扣除。

支付个人500元以下零星支出

像办公室修个锁、路边买点水果、食堂买个菜等,如果是从个人哪买的,一次(一个销售者一天算一次)不超过500元,按照国税总局2018年28号公告的规定,只需要取得一张个人开具的收款凭证就可以。也就是只需收据完全可以入账并税前扣除。

附件:只需收据,但是需要注明收款单位名称、个人姓名及身份证号、支出项目、收款金额等相关信息,就可以作为税前扣除的原始依据。

福利费、抚恤金、救济金支出

好多企业逢年过节向职工发放福利费、职工生活困难补助等,这些也不需要取得员工开具的发票。

根据《个人所得税法》(中华人民共和国主席令第48号)第四条第四项规定:个人取得的福利费、抚恤金、救济金,免纳个人所得税。根据《个人所得税法实施条例》(国务院令第600号)第十四条规定:税法第四条第四项所说的福利费,是指根据国家有关规定,从企业、事业单位、国家机关、社会团体提留的福利费或者工会经费中支付给个人的生活补助费。根据《国家税务总局关于生活补助费范围确定问题的通知》(国税发〔1998〕155号)规定:《中华人民共和国个人所得税法实施条例》第十四条所说的福利费是指由于某些特定事件或原因而给纳税人或其家庭的正常生活造成一定困难,其任职单位按国家规定从提留的福利费或者工会经费中向其支付的临时性生活困难补助。

附件:福利费、困难补助发放明细表、付款证明等福利支出凭证,可以作为按照税法标准税前扣除的原始依据。

支付差旅津贴

支付因公出差人员的差旅补助不需要发票。

附件:差旅费报销单,企业发生的与其经营活动有关的合理的差旅费凭真实、合法的凭据准予税前扣除,差旅费真实性的证明材料应包括:出差人员姓名、地点、时间、任务、支付凭证等。

企业差旅费补助标准可以按照财政部门制定的标准执行或经企业董事会决议自定标准。

支付员工误餐补助

支付员工因公在城区郊区工作不能在工作单位或返回就餐,确实需要在外就餐的,根据实际误餐顿数,按规定的标准领取的误餐费不需要发票。员工获得此补助,无需缴纳个人所得税。

国税发〔1994〕089号明确,差旅费津贴,误餐补助,不属于工资,薪金性质的补贴,津贴或者不属于纳税人本人工资,薪金所得项目的收入,不征税。

附件:误餐补助发放明细表、付款证明、相应的签领单等作为税前扣除的合法有效凭证。

支付的未履行合同的违约金支出

好多企业经常遇到由于各种原因导致合同未履行,需要支付对方违约金,这项支出不属于增值税应税行为,不需要取得发票。

注意:凭双方签订的提供应税货物或应税劳务的协议、双方签订的赔偿协议、收款方开具的收据或者有的需要法院判决书或调解书、仲裁机构的裁定书等就可以税前扣除。

2020年度企业所得税汇算清缴如期而至,可以说,了解汇算清缴相关事项,对于企业实现准确纳税申报与税款缴纳具有重要作用。

那么,有关汇算清缴,企业究竟需要了解哪些具体事项呢?

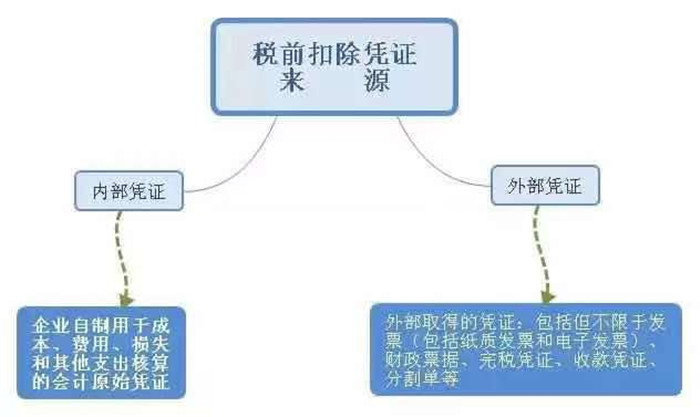

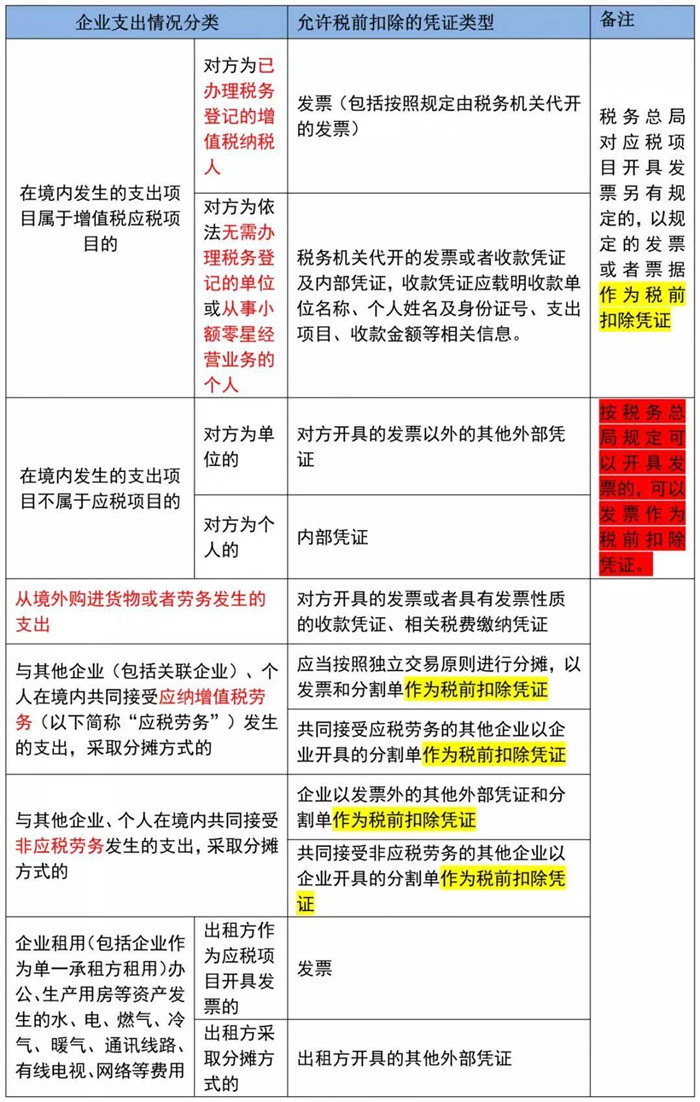

其中一个重要事项就是种类多、源头广、情形多的税前扣除凭证,那么税前扣除凭证要注意些啥?看这里!

我们首先要了解收款凭证、内部凭证、分割单等区别和作用。其次要了解税前扣除凭证的种类、填写内容、取得时间、补开、换开要求等方面的详细规定。再次要了解针对企业未取得外部凭证或者取得不合规外部凭证的情形时的补救措施。

税前扣除凭证是否取得

(一)企业已发生的支出,核实税前扣除凭证是否取得。

(二)暂未取得税前扣除凭证的,企业应在当年度企业所得税法规定的汇算清缴期结束前取得税前扣除凭证。企业所得税税前扣除凭证,是指企业在计算企业所得税应纳税所得额时,证明与取得收入有关的、合理的支出实际发生,并据以税前扣除的各类凭证。

税前扣除凭证是否完整、齐全

(一)根据不同支出项目,核实对应凭证是否完整、齐全

(二)核对与税前扣除凭证相关的资料,包括合同协议、支出依据、付款凭证等是否齐备。整理相关资料留存备查,以证实税前扣除凭证的真实性。

税前扣除凭证填写是否规范、完整

(一) 核实发票开具是否按照规定的时限、顺序、栏目,全部联次一次性如实开具,相关章戳加盖是否齐全、正确。

(二)核实增值税专用发票开具是否符合以下规定:项目齐全,与实际交易相符;字迹清楚,不得压线、错格;发票联和抵扣联加盖发票专用章;按照增值税纳税义务的发生时间开具。

(三)核实增值税普通发票“购买方纳税人识别号”栏是否准确填列企业纳税人识别号或统一社会信用代码。

(四)“备注栏”是否填列完整,比如提供建筑服务,发票的备注栏注明建筑服务发生地县(市、区)名称及项目名称;销售不动产,发票的备注栏注明不动产的详细地址;提供货物运输服务,发票的备注栏注明起运地、到达地、车种车号以及运输货物信息等内容,如内容较多可另附清单;税务机关代开发票,备注栏注明增值税纳税人的名称和纳税人识别号等等。

发现税前扣除凭证不合规的,及时要求对方补开、换开

情形一:交易不真实的,不得作为税前扣除凭证。已扣除的需要对成本费用进行转出。

情形二:支出真实且已实际发生,应当在当年度汇算清缴期结束前,要求对方补开、换开发票、其他外部凭证。补开、换开后的发票、其他外部凭证符合规定的,可以作为税前扣除凭证。在补开、换开发票、其他外部凭证过程中,对方企业因注销、撤销、依法被吊销营业执照、被税务机关认定为非正常户等特殊原因无法补开、换开发票、其他外部凭证的,可凭以下资料证实支出真实性后,其支出允许税前扣除:

注意:左侧第1项至第3项为必备资料。

温馨提示:汇算清缴期结束后的税务处理

情形一:由于一些原因(如购销合同、工程项目纠纷等),企业在规定的期限内未能取得符合规定的发票、其他外部凭证或者取得不合规发票、不合规其他外部凭证,企业主动没有进行税前扣除的,待以后年度取得符合规定的发票、其他外部凭证后,相应支出可以追补至该支出发生年度扣除,追补扣除年限不得超过5年。

情形二:汇算清缴期结束后,税务机关发现企业应当取得而未取得发票、其他外部凭证或者取得不合规发票、不合规其他外部凭证并且告知企业的,企业应当自被告知之日起60日内补开、换开符合规定的发票、其他外部凭证。其中,因对方特殊原因无法补开、换开发票、其他外部凭证的,企业应当自被告知之日起60日内提供可以证实其支出真实性的相关资料。企业在规定的期限未能补开、换开符合规定的发票、其他外部凭证,并且未能提供相关资料证实其支出真实性的,相应支出不得在发生年度税前扣除。

其他注意问题:

1、不合规发票是指私自印制、伪造、变造、作废、开票方非法取得、虚开、填写不规范等不符合规定的发票。判断发票是否符合规定的依据主要有《中华人民共和国发票管理办法》及其实施细则、《国家税务总局关于增值税发票开具有关问题的公告》(国家税务总局公告2017年第16号)等相关法规。不合规其他外部凭证是指发票以外的不符合国家法律、法规等相关规定的其他外部凭证。判断其他外部凭证是否符合规定,主要依据与凭证相关的各类法律法规,如财政部发布的《财政票据管理办法》等。

2、采用非现金方式支付的付款凭证是一个相对宽泛的概念,既包括银行等金融机构的各类支付凭证,也包括支付宝、微信支付等第三方支付账单或支付凭证等。

素材来源:中国税务报、二哥税税念等,由大业中税整理发布,版权归原作者所有。如涉及侵权,请联系我们删除!

伴随企业成长的财税顾问公司

联系方式:18780277647

地址:成都市武侯区武侯大道顺江段77号吾悦(汇点)广场4座1213-1220室

标签:

成都代理记账

成都注册公司

成都商标注册

成都股权变更

标签:

成都代理记账

成都注册公司

成都商标注册

成都股权变更

上一篇:这些先进制造业增值税期末留抵退税政策热点问答值得关注

下一篇:企业长期零申报会有问题吗?