税局升级“风控模型”,173个新的“预警指标”来了!

来源:本站 时间:2021-11-15 浏览次数:3066

注意!税局最新公布173项涉税事项,事关增值税一般纳税人、查账征收小规模纳税人、定期定额个体工商户,赶紧对照自查,提前预知风险,做好防控!

一、税局官宣,173项涉税风险提示清单

中国税收正逐步从“以票管税”过度到“以数治税”,大数据的深度应用让税收征管变得更高效智能。至此,企业税收风险将会越来越大,“金四系统”上线消息更是让许多老板和财务闻风丧胆。

金税四期真的那么可怕吗?答案是肯定的!

千亿级别的税收大数据比对,千万个税收风险预警指标,企业将进入“裸奔时代”!近日,江苏省税务局披露:该省拥有两千亿条税收大数据,对纳税人进行全面画像!

10月19日上午,省政府召开“江苏省进一步深化税收征管改革实施方案”新闻发布会,江苏省税务局大数据和风险管理局局长卢李华表示,我们拥有近两千亿条的税收大数据,对纳税人进行全面画像。

这两千亿条税收大数据是我们精准监管的基础,它主要来源于三个渠道:

1、税务部门自己掌握的纳税人从设立到注销全生命周期的申报数据、缴款数据、发票数据、涉税违法违章信息等;

2、税务部门与外部门共享交换的数据,如工商登记数据、股权转让数据、水电气数据等;

3、税务部门从互联网上获取的公开数据,比如上市公司依法披露的信息、法院裁判文书等。

其次,我们开发了一千多个税收风险指标模型,对纳税人进行全面体检。通俗地说,这些指标模型就像筛子一样,按照规则不停地对纳税人进行过滤筛选,把有风险和没有风险的纳税人区分开来。

在以数治税的时代,可以说企业将真正进入“裸奔时代”,税收风险成几何倍数增长。所以企业要只要充分了解税局的税收风险指标,做到不触碰红线,自然也就相安无事了。

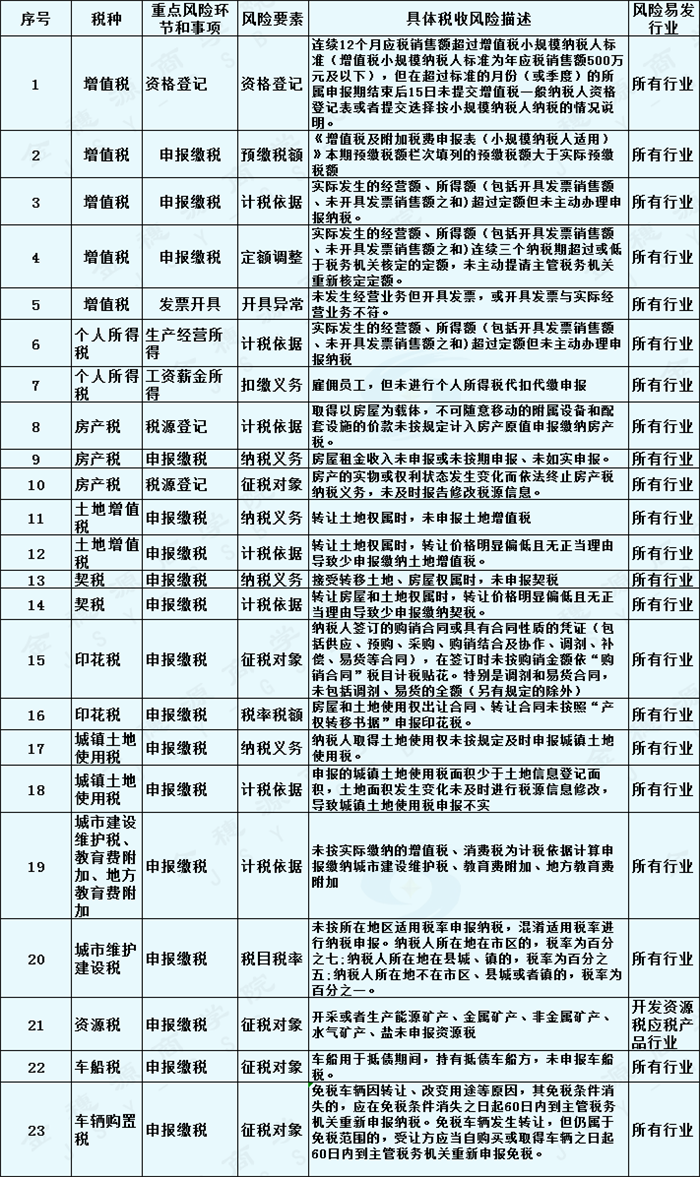

11月4日,国家税务总局红河州税务局发布《国家税务总局红河州税务局涉税事项提示清单(按纳税人分类)》,对于查账征收小规模纳税人、增值税一般纳税人、定期定额个体工商户有效防范和化解涉税风险深具参考价值。

其中《定期定额个体工商户风险提示清单》提示风险23个,《查账征收小规模纳税人风险提示清单》提示风险70个,《增值税一般纳税人风险提示清单》提示风险80个;涉及的税种主要包括:增值税、企业所得税和个人所得税以及土地增值税;涉及的风险要素主要包括:计税依据、征税对象、纳税义务、减免核准、扣除费用、纳税地点等等。

查账征收小规模纳税人风险提示清单

定期定额个体工商户风险提示清单

二、杜绝侥幸心理,税务稽查力度持续加码!

看完上面的风险提示,你踩中了几条红线?有没有想好应对方法?

2021年,关于“金税四期”、“最严稽查”的消息频繁出现,开始大家还非常重视,想着赶紧重新整理企业账务,后面可能眼看着没查到自己头上,便逐渐放松了警惕。注意了!侥幸心理一定不要有,税务稽查只会更加全面、更加严格!

7月14日,李克强在国务院常务会议上拍着桌子说,无论涉及到什么单位、什么层次,都要一查到底,严肃追责。依法依规该罚的罚、该处理的处理、该抓的抓,绝不容忍、绝不手软。

9月中旬,在金砖国家税务局长视频会议中,国家税务局长王军强调:我国正向“以数治税”时期迈进,税务工作将进入一个新的时代,金税工程四期建设已正式启动实施!

此外,税局今年多次公布典型案例,对于偷税漏税的行为重拳出击!

除了突击检查、抱走电脑、拷取数据、银行账号等常规稽查手段外,随着互联网+大数据被充分利用到税务系统上,“双随机、一公开”系统监管全覆盖成为常态化,企业在互联网发布的信息都将成为税务机关抓取的风险疑点,也就是说,未来每一家企业在税务部门面前都是透明的。只要你有违规行为,终将会露出马脚,所以一定要始终保持警惕!

企业一旦违规被查,将面临补税、滞纳金、罚款、刑罚、纳税信用等级下降等风险。除此之外,对于达到一定涉案金额的偷税、骗税、虚开发票等违法行为实施“黑名单”和联合惩戒。失信主体在投融资、出入境、注册新公司、政府采购、工程招投标、取得政府供应土地、进出口、安全许可、生产许可、从业任职资格和资质审核、政府性资金支持、部分高消费行为等方面将受到限制或禁止。

在此背景下,企业面临的形势十分严峻,如何正确应对税务机关的检查、如何避免不必要的税务处罚和风险,成为企业必须面对的两道难关。

三、机会来了,企业有需求,财税服务有市场!

税改和稽查风暴,对代理记账公司而言是挑战,也是机遇!

当下最严稽查风暴来袭,对纳税人的全面涉税业务监控力度更加强大,任何偷税漏税等行为都将无处遁形。一处失信,处处受罚。

在这种严监管下,倒逼企业必须重视维护信用,提高税收的遵从度。要最大限度的规避税收风险的出现,必然要重视财务数据的准确核算和报送。否则,一旦被稽查处罚,经营成果将付诸东流。

专业的人做专业的事。随着监管环境的日趋严格,客户的品牌和口碑意识会越来越强:低价不可取,专业才是王道。其必然会选择更有资质,更专业的中介机构。

这将进一步倒逼代理记账机构加强内训,时时更新知识体系,跟进政策变化并做出正确解读,主动为企业争取相匹配的税收红利。只有不断提高业务水平和服务意识,才能跟上企业客户发展的步伐。

四、税务稽查下的五项税务风险!

提起税务风险,大家首先想到的是因未交税或少交税要被罚款和补交税款的情况。实际上企业税务风险包括两方面:

一方面是企业的纳税行为不符合税收法律法规的规定,应纳税而未纳税、少纳税,从而面临补税、罚款、加收滞纳金等风险;

另一方面是企业经营行为适用税法不准确,没有充分享受税收优惠政策,导致多交纳了税款,承担了不必要的税收负担。

这几项常见的税务风险类型,大家可以有针对性地进行自查,做好企业税务风险的防范工作。

(一)往来科目异常

1、“应付账款“长期挂账:有可能存在因利润较高而虚构暂估入库,或存在增值税较高而接受虚开发票的现象。

2、“应收账款”借方余额过大且挂账时间较长:有可能是存在对外虚开发票现象。因为这种情况下该企业只能收回开票手续费,而无法按票面金额收回全款。反之,该科目贷方余额过大,企业很可能存在延迟确认收入现象。

3、“其他应收款”异常:有可能存在实际为股东分红,但是为了不交分红个税,通过挂“其他应收款”从企业提取红利,然后通过发票来冲账的行为。根据《财政部 国家税务总局关于规范个人投资者个人所得税征收管理的通知》(财税[2003]158号)第二条规定:“纳税年度内个人投资者从其投资企业(个人独资企业、合伙企业除外)借款,在该纳税年度终了后既不归还,又未用于企业生产经营的,其未归还的借款可视为企业对个人投资者的红利分配,依照‘利息、股息、红利所得’项目计征个人所得税”。

4、“其他应付款”余额较大或长期挂账:很有可能存在企业有“小金库”的情况,存在账外经营收入,账内资金短缺时,在账上体现为向股东或法人借入资金。

(二)资金与收入长期不匹配

在商业合理性角度从长期(一年及以上)来看,企业的资金收支数据与权责发生制下的收支数据是基本匹配的。如果财务报表表间相关项目匹配性较低时,会有可能存在如下问题:

《现金流量表》中经营活动现金流量很大,同时,《资产负债表》中“货币资金”期末余额很大,但利润表中的收入发生额却很小,企业很可能存在已收到资金,且满足收入确认条件,但因对方未索要发票,故未及时确认收入并交纳税款的现象。反之,经营活动现金流量不大,货币资金期末余额不大,但收入发生额却很大,则企业很可能存在对外虚开发票现象。

(三)存在大量现金交易

在各种现代化支付手段如此便捷的时代,税务机关对大额现金支付一般是持高度怀疑态度的,会认为这不符合商业常规,也比较容易人为操控。因此,实务中现金交易业务是税局重点关注的,企业如确实发生现金业务,需注意留存证明业务真实发生的相关资料备查,比如:现金发放工资,可留存员工签字的工资表、现场发放工资时的照片或视频等资料。

(四)“张冠李戴”导致的某项费用异常

各企业普遍存在这样的现象:因为A项业务支出超税前扣除限额,找无扣除限额的B项业务“替票”入账。例如:税局通过数据分析注意到某公司 “办公费”金额异常,通过检查发现该公司入账的办公费用与实际办公需求不匹配。

税局通过数据统计比对,发现该公司的办公费中88%以上为购买打印纸的支出,对此情况持高度怀疑态度。于是将该公司所有打印机同时打开,连续打印十分钟,用10分钟打印纸的耗用数量推算出全年最大的打印纸耗用量。测算结果显示,所有打印机24小时×365天不间断运转也消耗不完“购买”的打印纸。最终发现,该公司是因业务招待费超标,用“找来”的打印纸发票来入账,想避免汇算清缴时的调增,以此来达到少交税款的目的。

(五)税收优惠应享未享

针对部分服务行业在营改增后税负增加的情况,国家及时出台了加计抵减政策,但很多财务人员因对政策掌握不及时,未享受政策红利。

推荐阅读

1、公司加盖财务专用章的合同成立吗?财务专用章、公章、合同专用章、发票专用章,有关印章的最全风险汇总!

2、今天双十一!老板们别给自己挖坑!双十一满减、秒杀、折上折等活动也得交税!你知道不同销售模式下要怎么交税吗?

4、警惕!“办公用品”被查了!千万别让员工垫资买办公用品,否则......注意这10种虚开发票的情况

素材来源:江苏税务、红河税务、财税咨询大讲堂、财合税......文章由大业中税整理发布,版权归原作者所有。如涉及侵权,请联系我们删除!

伴随企业成长的财税顾问公司

联系方式:18780277647

地址:成都市武侯区武侯大道顺江段77号吾悦(汇点)广场4座1213-1220室

标签:

成都代理记账

成都注册公司

成都商标注册

成都股权变更

标签:

成都代理记账

成都注册公司

成都商标注册

成都股权变更

下一篇:企业长期零申报会有问题吗?