全解|劳务报酬个人所得税,这样算!

来源:本站 时间:2020-11-13 浏览次数:3422

自然人取得劳务报酬所得,个人所得税由付款方作为扣缴义务人按次或者按月预扣预缴税款。一笔劳务报酬,付款方会扣好多个税。

付款方是故意克扣劳动者的报酬?还是个人所得税税负真的这么高?

别急,我们一起来看,劳务报酬个人所得税政策到底是怎样的呢?

一、劳务报酬所得

劳务报酬所得,是指个人从事劳务取得的所得,包括从事设计、装潢、安装、制图、化验、测试、医疗、法律、会计、咨询、讲学、翻译、审稿、书画、雕刻、影视、录音、录像、演出、表演、广告、展览、技术服务、介绍服务、经纪服务、代办服务以及其他劳务取得的所得。

二、预扣预缴

自然人取得劳务报酬所得,由向个人支付所得的单位或个人为扣缴义务人,依法预扣预缴或代扣代缴个人所得税税款。

【注意】:根据《国家税务总局安徽省税务局关于申请代开发票个人所得税有关问题的公告》(国家税务总局安徽省税务局公告2019年第4号)规定:如需代开发票,不再在代开发票时随征个人所得税。代开发票单位在开具发票时,在发票备注栏内统一打印“个人所得税由支付方依法预扣预缴(或代扣代缴)”字样。

扣缴义务人向居民个人支付劳务报酬所得时,应当按照以下方法按次或者按月预扣预缴税款:

劳务报酬所得以收入减除费用后的余额为收入额。预扣预缴税款时,劳务报酬所得每次收入不超过四千元的,减除费用按八百元计算;每次收入四千元以上的,减除费用按收入的百分之二十计算。

【注意】:劳务报酬所得,属于一次性收入的,以取得该项收入为一次;属于同一项目连续性收入的,以一个月内取得的收入为一次。

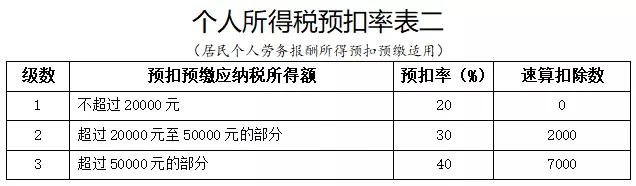

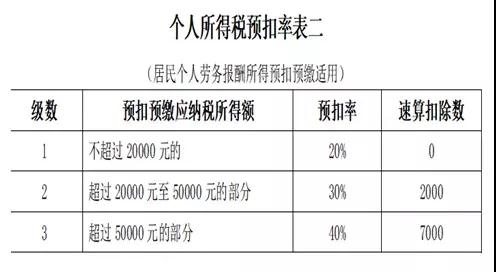

劳务报酬所得,以每次收入额为预扣预缴应纳税所得额,计算应预扣预缴税额。劳务报酬所得适用个人所得税预扣率表二(见下表)。

【注意】:

1.正在接受全日制学历教育的学生因实习取得劳务报酬所得的,扣缴义务人预扣预缴个人所得税时,可按照累计预扣法计算并预扣预缴税款;

2.根据《财政部 税务总局关于个人所得税法修改后有关优惠政策衔接问题的通知》(财税〔2018〕164号),保险营销员、证券经纪人佣金所得个人所得税,以一个月内取得的收入为一次,按照累计预扣法预扣税款。且收入额需要扣除附征税费和展业成本(比例为25%),具体公式为:应纳税所得额=不含增值税收入×(1-20%)×(1-25%)-附加税费。

三、年度汇算

居民个人取得工资、薪金所得、劳务报酬所得、稿酬所得以及特许权使用费所得(以下称综合所得),按纳税年度合并计算个人所得税。

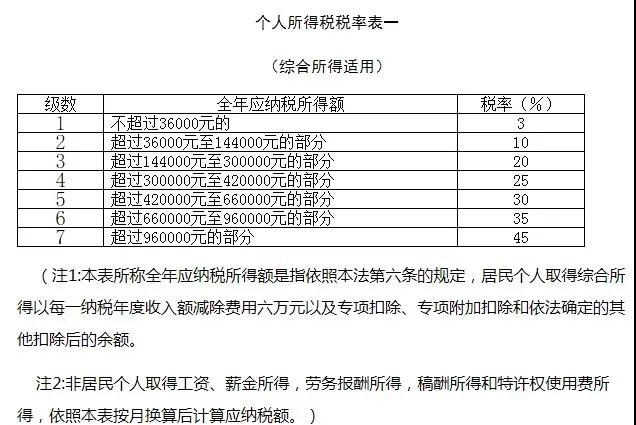

居民个人的综合所得,以每一纳税年度的收入额减除费用六万元以及专项扣除、专项附加扣除和依法确定的其他扣除后的余额,为应纳税所得额,结合综合所得税率(见下表),计算得出应纳税额。

比较应纳税额和已预缴税款,多退少补。

【注意】:纳税人2019年度、2020年度汇算需补税但年度综合所得收入不超过12万元的、年度汇算需补税金额不超过400元的以及已预缴税额与年度应纳税额一致或者不申请年度汇算退税的情形,无需办理年度汇算。

我们来看个例子

自然人小张从事建筑养护、修整,无固定工作,2019年只在几个单位从事零星办公楼、厂房等维修、养护。

其有一子正在读初中,其父母已66岁,跟随其生活,其妹妹不负担父母生活费用。2019年,小张作为灵活就业人员,每月自行缴纳基本养老保险800元;全年缴纳基本医疗保险250元。

小张2019年度的收入情况如下:

一、2019年1月,小张给政府广场整修一处破损花坛,取得劳务报酬600元,政府为其进行了个人所得税扣缴申报,无税款产生。

本次收入不超过四千元,减除费用直接按八百元计算,故预扣预缴税款为0,小张取得600元。

二、10000-1600=8400(元)2019年2月,小张在A单位从事零星办公楼维修,取得劳务报酬1万元,月末去结账,只拿到手8400元,A单位为其扣缴了个人所得税1600元。

计算过程如下:

【费用】10000×20%=2000(元)

【收入额】10000-2000=8000(元)

【预扣预缴个人所得税税额】

8000×20%=1600(元)

【结账时实际取得劳务报酬】

三、2019年6月,小张给C家庭农场修整养鸡棚,取得劳务报酬3000元,修整结束即代开了一张发票去结账,只拿到手2560元,C家庭农场为其扣缴了个人所得税440元。

计算过程如下:

【费用】800(元)

本次收入不超过四千元,减除费用直接按八百元计算。

【收入额】3000-800=2200(元)

【预扣预缴个人所得税税额】

2200×20%=440(元)

【结账时实际取得劳务报酬】

3000-440=2560(元)

四、2019年7、8月,小张给D学校平整操场,取得劳务报酬3万元,平整结束即代开了一张发票去结账,只拿到手24800元,D学校为其扣缴了个人所得税5200元。

计算过程如下:

【费用】30000×20%=6000(元)

【收入额】30000-6000=24000(元)

【预扣预缴个人所得税税额】

24000×30%-2000=5200(元)

【结账时实际取得劳务报酬】

30000-5200=24800(元)

五、2019年9-12月,小张在E小区从事零星建筑维修、养护,按月取得劳务报酬5600元,每月末代开发票去结账,每月拿到手4704元,E小区物业公司每月为其扣缴了个人所得税896元。

计算过程如下:

【费用】5600×20%=1120(元)

【收入额】5600-1120=4480(元)

【预扣预缴个人所得税税额】

4480×20%=896(元)

【结账时实际取得劳务报酬】

5600-896=4704(元)

2020年5月,小张接到了来自税务局的短信提醒,在“个人所得税”手机APP办理了个人所得税年度汇算,取得了13224元退税。

计算过程如下:

【费用】81000×20%=16200(元)

【注意】:因年度劳务报酬扣除费用按20%计算,所以其中按600元及3000元取得的两次劳务报酬所得费用依然按照20%扣除。

【收入额】81000-16200=64800(元)

【专项扣除】

800×12+250=9850(元)

【专项附加扣除】

子女教育1000×12=12000(元)

赡养老人1000×12=12000(元)

注意:虽然小张父母均由其赡养,但因其非独生子女,依然只能扣除最多每月1000元。

12000+12000=24000(元)

【个人所得税应纳税所得额】

64800-60000-9850-24000=-29050(元)

【已预扣预缴个人所得税税额】13224(元)

【2019年可退个人所得税税额】13224(元)

这样,通过年度汇算,小张2019年度的个人所得税实际税额为0啦~~

所以,不是付款方扣税太高,税负也不高。

企业或公司关于支付给个人一笔劳务报酬的6个税务误区

误区一

支付自然人的劳务报酬,不需要发票就可以税前扣除。

纠正:

以上理解是错误的,支付自然人的劳务报酬,当然需要取得劳务报酬的发票,才可以税前扣除。

提醒:

根据国家税务总局公告2018年第28号的规定,支付自然人的劳务报酬不超过500元的,也可以用收款凭证税前扣除。

误区二

支付自然人的劳务报酬,在代开发票环节税局大厅来征收个人所得税。

纠正:

以上理解是错误的,自然人取得劳务报酬所得、稿酬所得和特许权使用费所得申请代开发票的,在代开发票环节不再征收个人所得税。

提醒:

代开发票单位( 包括税务机关和接受税务机关委托代开发票的单位)在发票备注栏内统一注明“个人所得税由支付人依法扣缴”。

误区三

我企业支付外部人员刘师傅劳务报酬10300元,请问代扣20%个税的时候是按照含税收入来计算个税吧?

纠正:

以上理解是错误的,应该按照不含税收入计算代扣的个税。

不含税收入=10300/1.03=10000元

代扣的个税=10000*(1-20%)*20%=1600元

参考1:

国家税务总局云南省12366纳税服务中心答复:劳务报酬所得项目计税依据为不含增值税收入。计算个人所得税时,已缴纳的增值税附征税费,可以从不含增值税收入中扣除后(计算不含增值税及附加税的收入),再减除费用(800/20%)。找到应税率和速算扣除数。

参考2:

12366北京中心答复:您好,劳务报酬所得项目计税依据为不含增值税收入。计算个人所得税时,已缴纳的增值税附征税费,可以从不含增值税收入中扣除后,再减除费用。

误区四

支付自然人的劳务报酬,支付方在预扣个人所得税的时候直接乘以20%税率计算。

纠正:

以上理解是错误的,需要先计算收入额,再按照税率20%预扣个税。

提醒:

《中华人民共和国个人所得税法》第六条:劳务报酬所得、稿酬所得、特许权使用费所得以收入减除百分之二十的费用后的余额为收入额。

每次收入不超过四千元的,费用按八百元计算;

每次收入四千元以上的,减除费用按百分之二十计算。

误区五

支付自然人的劳务报酬不超过800元的,无需申报个税。

纠正:

以上理解是错误的,公司作为劳务报酬的支付方,应履行扣缴的义务。

提醒:

劳务报酬所得每次收入未超过800元的,由于计算预扣预缴时“劳务报酬所得每次收入不超过四千元的,减除费用按八百元计算”,所以应预扣预缴个人所得税税额为0。0并不代表不需要申报。

参考:

《中华人民共和国个人所得税法》规定:第四条,实行个人所得税全员全额扣缴申报的应税所得包括:

(一)工资、薪金所得;

(二)劳务报酬所得;

(三)稿酬所得;

(四)特许权使用费所得:

(五)利息、股息、红利所得;

(六)财产租赁所得;

(七)财产转让所得;

(八)偶然所得。

误区六

支付同一自然人的同一项目的劳务报酬,一个月内多次取得的,每次都可以减去800元或者20%扣除。

纠正:

以上理解是错误的,劳务报酬所得,属于一次性收入的,以取得该项收入为一次;属于同一项目连续性收入的,以一个月内取得的收入为一次。

参考1:

《中华人民共和国个人所得税法实施条例》(国务院令第707号)第六条第(二)项规定,劳务报酬所得,是指个人从事劳务取得的所得,包括从事设计、装潢、安装、制图、化验、测试、医疗、法律、会计、咨询、讲学、翻译、审稿、书画、雕刻、影视、录音、录像、演出、表演、广告、展览、技术服务、介绍服务、经纪服务、代办服务以及其他劳务取得的所得。第十四条第(一)项规定,劳务报酬所得、稿酬所得、特许权使用费所得,属于一次性收入的,以取得该项收入为一次;属于同一项目连续性收入的,以一个月内取得的收入为一次。

参考2:

国家税务总局2019年12月4日互动留言“企业请老师分别在不同月份来讲课,但报酬在同一个月支付的,申报个税时是否属于‘同一项目连续性收入’,合并在一起申报?”解答中明确,根据《中华人民共和国个人所得税法实施条例》第十四条,劳务报酬所得属于一次性收入的,以取得该项收入为一次;属于同一项目连续性收入的,以一个月内取得的收入为一次。企业请老师分别在不同月份来讲课,但报酬在同一个月支付的,属于同一项目连续性收入,应以一个月内取得的收入为一次。

温馨提示:

想要知道自己已经预缴了多少个人所得税,可以通过“个人所得税”手机APP查询.

标签:

成都代理记账

成都注册公司

成都商标注册

成都股权变更

标签:

成都代理记账

成都注册公司

成都商标注册

成都股权变更

下一篇:企业长期零申报会有问题吗?