不论是否独立核算,分公司都无法单独享受小型微利的优惠

来源:本站 时间:2021-01-22 浏览次数:1819

一提到跨省分公司,大家都会想到汇总纳税,这里的汇总纳税主要指的是企业所得税。

而提到汇总纳税,我们又不得不提到一个文件,那就是国家税务总局关于印发〈跨地区经营汇总纳税企业所得税征收管理办法〉的公告》(国家税务总局公告2012年第57号)。

文件都是有的,也有明确的规定,汇总纳税企业实行“统一计算、分级管理、就地预缴、汇总清算、财政调库”的企业所得税征收管理办法。但是实际上据大业了解其实很多跨省分公司都没有严格按照57号文的规定做,很多都是被视同独立纳税人计算并就地缴纳企业所得税,自行季度申报,自行汇算清缴,而且之前相对长一段时间独立纳税的分公司还在单独按照自己的情况享受小型微利企业优惠。

至于为什么现实中会这样做,其实原因有很多,有纳税人的,也有税务局机关的原因,有些纳税人嫌麻烦(总分机构又要备案、又要汇总算税,又要出分配表)就没主动去做这个事情,税务局呢在监督执行方面也没有管控到位,反正你不主动提供资料,税务系统就给你维护成非汇总的独立核算分支机构。所有到最后本来文件规范的好好的总分机构汇总纳税政策执行的五花八门的。

但是不规范的始终是不规范的,企业所得税实行法人税制,企业应以法人为纳税主体,总分机构汇总纳税是法定。所以大概是从去年开始大家发现分公司突然申报上就限制你不能适用小型微利企业优惠政策了,其实这也是一个纠错行为,分公司严格按政策由总机构出具分配表进行纳税申报,要么你独立纳税,你就执行25%的基本税率,申报表小微企业直接设置成灰色不可自行选择。

这个可和你是否是独立核算没有什么关系,有些人说我是独立核算,应该能享受,其实也是不能的,这里主要看你是否是独立的法人,分公司是非法人,不得单独享受小型微利企业优惠。

国家税务总局所得税司副司长刘宝柱:现行企业所得税实行法人税制,企业应以法人为纳税主体,计算从业人数、资产总额等指标,即汇总纳税企业的从业人数、资产总额应包括分支机构的数据。

包含分支机构的汇总纳税企业从业人数、资产总额和应纳税所得额如超过小型微利企业标准,自然不能享受小型微利企业所得税优惠。

因此可以看出,分支机构不论是否独立核算,按照总局答疑,都不能以自己独自分支机构的从业人数、资产总额和应纳税所得额作为判断小微企业享受所得税的优惠,因为本身就不是法人纳税人,因此分支机构都不能享受小微企业优惠税率,要么汇总纳税的分支机构需要总机构出具分配表进行纳税申报,要么非汇总的分支机构需要执行25%的基本税率。

所以,现在大家在成立分公司时候还是要按规范的政策来处理税收问题,跨省分公司你就参照国家税务总局公告2012年第57号,仅在同省内有分公司,那就参照各地自己的标准。

比如四川省,四川省内分支机构就有专门的文件规定。

提醒

分公司不能独立享受小型微利企业所得税优惠,子公司应独立享受!

注意1

分公司由于不具备独立的法人地位,应该将分公司和总公司合并计算资产总额、职工人数还有应纳税所得额,若是合并后符合小型微利企业的条件,则享受小型微利企业所得税优惠,否则不得享受。

注意2

子公司具有独立的法人地位,不需要将子公司和母公司合并计算资产总额、职工人数还有应纳税所得额,应独立享受。

注意3

分公司和子公司最大的区别就是法律地位不一样,分公司不具有法人资格,其属于总公司的分支机构,不能独立对外承担法律责任。但是子公司具有法人资格,能独立对外承担法律责任。

参考

《财政部 税务总局关于实施小微企业普惠性税收减免政策的通知》(财税[2019]13号),对小型微利企业年应纳税所得额不超过100万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税;对年应纳税所得额超过100万元但不超过300万元的部分,减按50%计入应纳税所得额,按20%的税率缴纳企业所得税。

上述小型微利企业是指从事国家非限制和禁止行业,且同时符合年度应纳税所得额不超过300万元、从业人数不超过300人、资产总额不超过5000万元等三个条件的企业。

一、什么是分公司?

《公司法》第14条第1款:“公司可以设立分公司。设立分公司,应当向公司登记机关申请登记,领取营业执照。分公司不具有法人资格,其民事责任由公司承担。”这一规定,明确了分公司民事责任的归属,即分公司不能独立承担民事责任,其一切行为的后果及责任由隶属公司承担。

“独立核算”是指分支机构单独对其业务经营活动过程及其成果进行全面、系统的会计核算。单独设置会计机构并配备会计人员,并有完整的会计工作组织体系。

“非独立核算”是指分支机构没有完整的会计凭证和会计账簿体系,只记录部分经济业务所进行的会计核算,全面核算任务由总机构完成。

比如一家规模比较大的分公司,分公司有自己的财务部门,有两个会计,一个出纳,会计核算单独开了账套,每个月也要向总公司报送财务报表,这个很显然是独立核算的分公司。至于非独立核算,我想更多的理解为票据都拿到总公司统一入账核算吧,作为总公司的一个核算部门段。

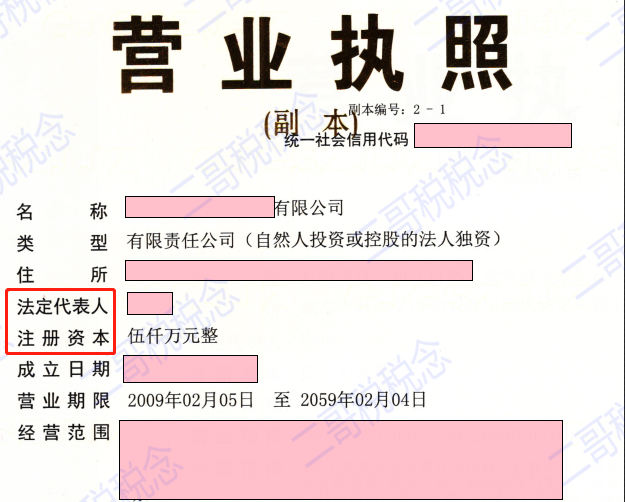

分公司不具备法人资格,当然也没有注册资本,这点我们从营业执照上也可以看出来。

这是公司的营业执照。

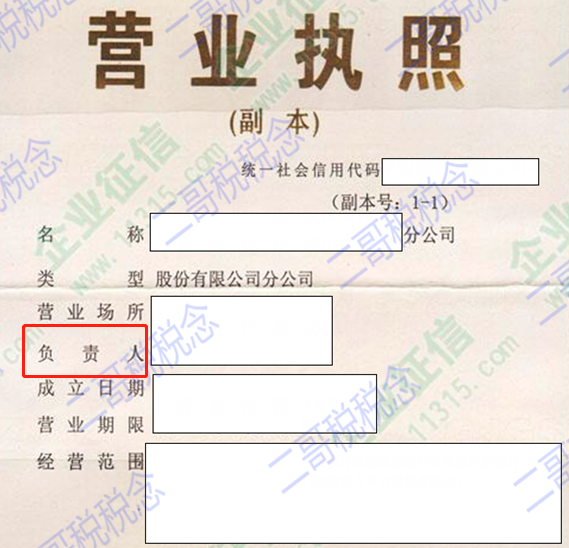

这是分公司的营业执照。

分公司的营业执照没有法人代表和注册资本,只有负责人。

分公司没有注册资本,但是分公司也需要有启动运营资金,不然无法生存,一个公司资产的来源要么是股东投入(注册资本,体现在资产负债表的所有者权益里面),要么是负债(比如借款等,体现在资产负债表的负债里面),分公司没有注册资本,他的运营资金主要来源其实就是总公司的划拨。

所以,独立核算的分公司一般情况下第一笔分录就是

借:银行存款

贷:其他应付款-资金划拨-总公司

那么总公司相应的也会计

借:其他应收款-资金划拨-分公司

贷:银行存款

期末编制财务报表时候,总公司会取得分公司财务报表,做汇总报表,内部往来会相互抵消掉。

假设公司注册资本200万,实缴资本200万,2020年成立了一家外省分公司××省分公司,同时向分公司拨付了100万运营资金。

总公司:

借:其他应收款-资金划拨-分公司 100万

贷:银行存款 100万

分公司:

借:银行存款 100万

贷:其他应付款-资金划拨-总公司 100万

除了此笔业务,总分公司均未发生任何业务。期末分公司向总公司报送财务报表,总公司汇总后出具汇总后的汇总财务报表(这里我们不叫合并报表)

从汇总底稿我们可以看出,分公司是独立核算,单独出具财务报表,资产负债表日,总分公司汇总后,抵消掉内部往来,整体体现了总分公司的合计数据。资产200万,所有者权益200万。

分公司后续发生经营业务,相应的利润表,资产负债表都会有发生数,汇总时候就相对要复杂一些,但是也不是太难,按照总子公司合并报表的要去,我们定期核对清楚内部往来,做好抵消,其实也不是难事。

假如××省分公司2020年发生营业收入20万(均对外收入,不考虑增值税),营业成本10万,期间费用5万,总公司无任何业务。分录简化为下面三笔。

借:银行存款 20万

贷:营业收入 20万

借:营业成本 10万

贷:银行存款 10万

借:管理费用 5万

贷:银行存款 5万

期末,分公司将财务报表报送总公司,总公司汇总利润表和资产负债表如下。

利润表,总部未产生如何业务,分公司按分录编制利润表如下,汇总后如下。

资产负债表如下:

所以,我们可以看到,本期钱都是分公司挣的,汇总报表体现资产(货币资金)和未分配利润增加的5万,其实就是分公司本期实现的收益。汇总后体现了总分公司整体的情况。

当然,实际中总分公司的业务肯定远远比案例中的情况要复杂,但是万变不离其宗,其实大概思路也就如此,只是细节的方面我们在实际中再具体把握即可。

二、税务处理的关系

在相当多的人意识里,独立核算就是意味着税务关系独立,需要独立申报纳税,而非独立核算就不需要独立申报纳税。

其实这是不正确的。是否独立纳税和是否独立核算并没有什么关系,不管是否独立核算,在税务关系上都是一样的,是否独立核算是企业内部财务管理的规范要求而已,并非税务上的规定。

来源:二哥税税念

标签:

成都代理记账

成都注册公司

成都商标注册

成都股权变更

标签:

成都代理记账

成都注册公司

成都商标注册

成都股权变更

上一篇:企业所得税年度纳税申报表修订后,十类不同企业,填报各有侧重

下一篇:企业长期零申报会有问题吗?