退休人员工资等个税10个要点你要知道!

来源:本站 时间:2021-12-22 浏览次数:3349

一、退休以后,个税就彻底与你无关了吗?

二、退休人员工资等个税10个要点

1.退休工资、离休工资、离休生活补助费免税

《中华人民共和国个人所得税法》第四条第七款规定:按照国家统一规定发给干部、职工的安家费、退职费、基本养老金或者退休费、离休费、离休生活补助费免征个人所得税。

需要提醒的是,退休人员如还取得返聘工资,不需要合并退休工资、离休工资和离休生活补助费计算缴纳个税;退休人员取得退休工资、离休工资和离休生活补助费不需要汇总到综合所得计算缴纳个税。

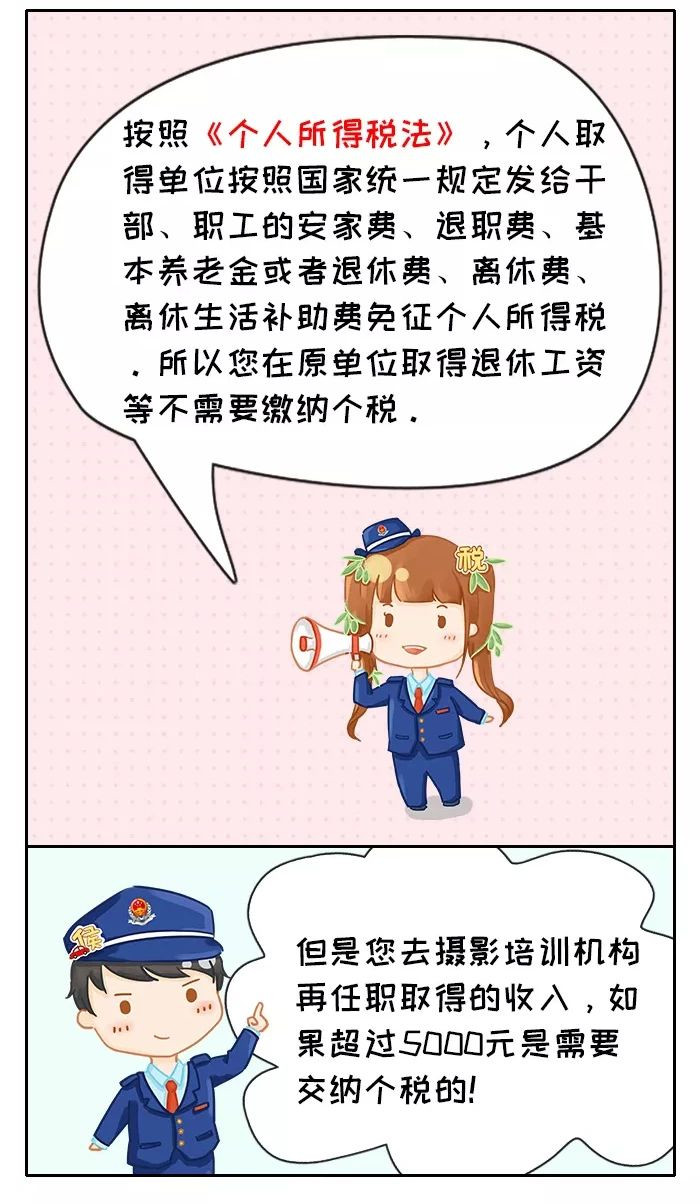

2.离退休人员从原任职单位取得离退休工资或养老金以外的各类补贴应按工薪所得缴纳个人所得税

《国家税务总局关于离退休人员取得单位发放离退休工资以外奖金补贴征收个人所得税的批复》(国税函[2008]723号)规定:离退休人员除按规定领取离退休工资或养老金外,另从原任职单位取得的各类补贴、奖金、实物,不属于《中华人民共和国个人所得税法》第四条规定可以免税的退休费、离休费、离休生活补助费。根据《中华人民共和国个人所得税法》及其实施条例的有关规定,离退休人员从原任职单位取得的各类补贴、奖金、实物,应在减除费用扣除标准后,按“工资、薪金所得”应税项目缴纳个人所得税。

通俗的说,原任职单位给离退休人员“发的”各类补贴、奖金、实物,需要按照《国家税务总局关于发布

3.退休人员再任职取得的收入应缴个人所得税

《国家税务总局关于个人兼职和退休人员再任职取得收入如何计算征收个人所得税问题的批复》(国税函〔2005〕382号)规定,个人兼职取得的收入应按照“劳务报酬所得”应税项目缴纳个人所得税;退休人员再任职取得的收入,在减除按个人所得税法规定的费用扣除标准后,按“工资、薪金所得”应税项目缴纳个人所得税。

《国家税务总局关于个人所得税有关问题的公告》(国家税务总局公告2011年第27号)规定,国税函〔2006〕526号第三条中,单位是否为离退休人员缴纳社会保险费,不再作为离退休人员再任职的界定条件。

通俗的说,离退休人员再任职要根据具体情况分析,判断是否按“工资、薪金所得”还是“劳务报酬所得”应税项目缴纳个人所得税。

4.退休人员取得工资薪金所得按照综合预扣预缴和汇算清缴缴纳个税

居民个人取得综合所得(工资、薪金所得、劳务报酬所得、稿酬所得、特许权使用费所得),按纳税年度合并计算个人所得税。

居民个人的综合所得,以每一纳税年度的收入额减除费用六万元以及专项扣除(包括居民个人按照国家规定的范围和标准缴纳的基本养老保险、基本医疗保险、失业保险等社会保险费和住房公积金等)、专项附加扣除(包括子女教育、继续教育、大病医疗、住房贷款利息或者住房租金、赡养老人等支出)和依法确定的其他扣除后的余额,为应纳税所得额。

通俗的说,离退休人员再任职取得工资薪金/劳务报酬,可以按规定预扣预缴/汇算清缴时扣除子女教育、继续教育、大病医疗、住房贷款利息或者住房租金、赡养老人等专项附加扣除支出。

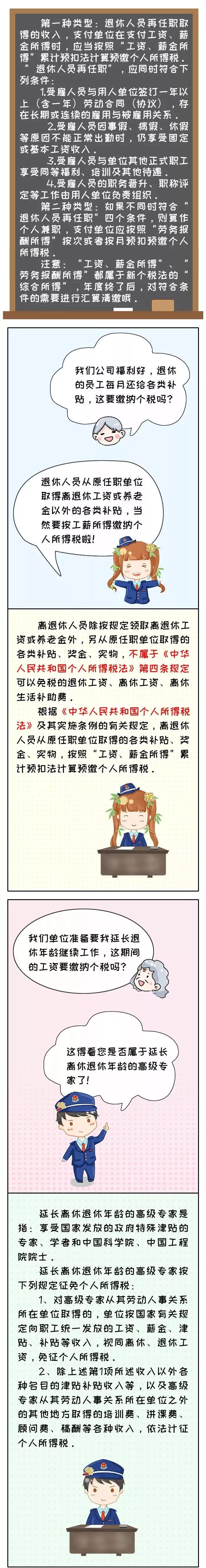

5.延长离退休年龄的高级专家从所在单位取得的工资、补贴等视同离退休工资免税

《财政部国家税务总局关于高级专家延长离休退休期间取得工资薪金所得有关个人所得税问题的通知》(财税〔2008〕7号)规定:延长离休退休年龄的高级专家是指享受国家发放的政府特殊津贴的专家、学者和中国科学院、中国工程院院士。延长离休退休年龄的高级专家按下列规定征免个人所得税:

(1)对高级专家从其劳动人事关系所在单位取得的,单位按国家有关规定向职工统一发放的工资、薪金、奖金、津贴、补贴等收入,视同离休、退休工资,免征个人所得税;

(2)除上述1项所述收入以外各种名目的津补贴收入等,以及高级专家从其劳动人事关系所在单位之外的其他地方取得的培训费、讲课费、顾问费、稿酬等各种收入,依法计征个人所得税。

6.个人提前退休取得的一次性补贴收入按工资所得计税

《财政部、国家税务总局关于个人所得税法修改后有关优惠政策衔接问题的通知》(财税〔2018〕164号)规定:个人办理提前退休手续而取得的一次性补贴收入,应按照办理提前退休手续至法定离退休年龄之间实际年度数平均分摊,确定适用税率和速算扣除数,单独适用综合所得税率表,计算纳税。计算公式:

应纳税额={〔(一次性补贴收入÷办理提前退休手续至法定退休年龄的实际年度数)-费用扣除标准〕×适用税率-速算扣除数}×办理提前退休手续至法定退休年龄的实际年度数。

7.个人办理内部退养手续而取得的一次性补贴收入

《国家税务总局关于个人所得税有关政策问题的通知》(国税发〔1999〕58号)规定:实行内部退养的个人在其办理内部退养手续后至法定离退休年龄之间从原任职单位取得的工资、薪金,不属于离退休工资,应按“工资、薪金所得”项目计征个人所得税。

个人在办理内部退养手续后从原任职单位取得的一次性收入,应按办理内部退养手续后至法定离退休年龄之间的所属月份进行平均,并与领取当月的“工资、薪金”所得合并后减除当月费用扣除标准,以余额为基数确定适用税率,再将当月工资、薪金加上取得的一次性收入,减去费用扣除标准,按适用税率计征个人所得税。

个人在办理内部退养手续后至法定离退休年龄之间重新就业取得的“工资、薪金”所得,应与其从原任职单位取得的同一月份的“工资、薪金”所得合并,并依法自行向主管税务机关申报缴纳个人所得税。

8.离退休人员的其他应税所得应依法缴个税

根据个人所得税法的规定,离退休人员取得的个体户生产经营所得、对企事业单位的承包经营承租经营所得、劳务报酬所得、稿酬所得、财产租赁所得、财产转让所得、利息股息红利所得、偶然所得以及其他所得均应依法缴纳个人所得税。

9.退休人员的工资、福利等与取得收入不直接相关的支出不能税前扣除

根据《国家税务总局办公厅关于强化部分总局定点联系企业共性税收风险问题整改工作的通知》(税总办函〔2014〕652号)中关于“一、离退休人员的工资、福利等与取得收入不直接相关的支出的税前扣除问题”规定:按照《中华人民共和国企业所得税法》(以下简称《企业所得税法》)第八条及《中华人民共和国企业所得税法实施条例》第二十七条的规定,与企业取得收入不直接相关的离退休人员工资、福利费等支出,不得在企业所得税前扣除。

10. 返聘离退休人员工资薪金支出和职工福利费支出按规定税前扣除

根据《国家税务总局关于企业所得税应纳税所得额若干税务处理问题的公告》(国家税务总局公告2012年第15号)的规定:“一、关于季节工、临时工等费用税前扣除问题企业因雇用季节工、临时工、实习生、返聘离退休人员以及接受外部劳务派遣用工所实际发生的费用,应区分为工资薪金支出和职工福利费支出,并按《企业所得税法》规定在企业所得税前扣除。其中属于工资薪金支出的,准予计入企业工资薪金总额的基数,作为计算其他各项相关费用扣除的依据。”

需要提醒的是,虽企业未离退休人员缴纳社会保险费,但返聘离退休人员产生的工资是可所得税前扣除。

三、关于企业聘用的退休返聘人员,注意6个细节问题!

问题一:请问,我公司聘用了几个退休返聘人员,请问需要签订劳动合同还是劳务合同?

答复:签订劳务合同。

参考:1、《最高人民法院关于审理劳动争议案件适用法律若干问题的解释(三)》(以下简称《劳动争议解释三》)第七条规定:“用人单位与其招用的已经依法享受养老保险待遇或领取退休金的人员发生用工争议,向人民法院提起诉讼的,人民法院应当按劳务关系处理。”

2、《劳动合同法》第四十四条规定:“有下列情形之一的,劳动合同终止:……(二)劳动者开始依法享受基本养老保险待遇的;……”

3、《劳动合同法实施条例》第二十一条规定:“劳动者达到法定退休年龄的,劳动合同终止。”

问题二:请问,我公司聘用了几个退休返聘人员,请问退休金是否需要申报个税?

答复:退休金免征个人所得税。

参考:根据2018年8月31日第十三届全国人民代表大会常务委员会第五次会议《关于修改〈中华人民共和国个人所得税法〉的决定》第七次修正)

第四条 下列各项个人所得,免征个人所得税:

(一)省级人民政府、国务院部委和中国人民解放军军以上单位,以及外国组织、国际组织颁发的科学、教育、技术、文化、卫生、体育、环境保护等方面的奖金;

(二)国债和国家发行的金融债券利息;

(三)按照国家统一规定发给的补贴、津贴;

(四)福利费、抚恤金、救济金;

(五)保险赔款;

(六)军人的转业费、复员费、退役金;

(七)按照国家统一规定发给干部、职工的安家费、退职费、基本养老金或者退休费、离休费、离休生活补助费;

(八)依照有关法律规定应予免税的各国驻华使馆、领事馆的外交代表、领事官员和其他人员的所得;

(九)中国政府参加的国际公约、签订的协议中规定免税的所得;

(十)国务院规定的其他免税所得。

问题三:请问,我公司聘用了几个退休返聘人员,请问取得的报酬是按照工资薪金还是劳务报酬申报个税?

答复:按照工资薪金申报个人所得税。

参考:1、根据《国家税务总局关于离退休人员再任职界定问题的批复》(国税函〔2006〕526号)文件规定,退休人员再任职,应同时符合下列条件:(一)受雇人员与用人单位签订一年以上(含一年)劳动合同(协议),存在长期或连续的雇用与被雇用关系;(二)受雇人员因事假、病假、休假等原因不能正常出勤时,仍享受固定或基本工资收入;(三)受雇人员与单位其他正式职工享受同等福利、社保、培训及其他待遇;(四)受雇人员的职务晋升、职称评定等工作由用人单位负责组织。

2、根据《国家税务总局关于个人所得税有关问题的公告》(国家税务总局公告2011年第27号)文件第二条规定,关于离退休人员再任职的界定条件问题。《国家税务总局关于离退休人员再任职界定问题的批复》(国税函〔2006〕526号)第三条中,单位是否为离退休人员缴纳社会保险费,不再作为离退休人员再任职的界定条件。本公告自2011年5月1日起执行。

问题三:请问,我公司聘用了几个退休返聘人员,请问个人提前退休取得的一次性补贴收入按工资所得还是劳务报酬计税?

答复:按照工资薪金计税。

参考:《财政部、国家税务总局关于个人所得税法修改后有关优惠政策衔接问题的通知》(财税〔2018〕164号)规定:个人办理提前退休手续而取得的一次性补贴收入,应按照办理提前退休手续至法定离退休年龄之间实际年度数平均分摊,确定适用税率和速算扣除数,单独适用综合所得税率表,计算纳税。计算公式:应纳税额={〔(一次性补贴收入÷办理提前退休手续至法定退休年龄的实际年度数)-费用扣除标准〕×适用税率-速算扣除数}×办理提前退休手续至法定退休年龄的实际年度数。

问题五:请问,我公司聘用了几个退休返聘人员,请问几个退休返聘人员经常从原来的任职单位收到发放的实物福利,这些实物福利是否免征个人所得税?

答复:应按照工资薪金计税。

参考:《国家税务总局关于离退休人员取得单位发放离退休工资以外奖金补贴征收个人所得税的批复》(国税函[2008]723号) 规定:离退休人员除按规定领取离退休工资或养老金外,另从原任职单位取得的各类补贴、奖金、实物,不属于《中华人民共和国个人所得税法》第四条规定可以免税的退休工资、离休工资、离休生活补助费。根据《中华人民共和国个人所得税法》及其实施条例的有关规定,离退休人员从原任职单位取得的各类补贴、奖金、实物,应在减除费用扣除标准后,按“工资、薪金所得”应税项目缴纳个人所得税。

问题六:请问,企业对单位已退休不在单位任职的退休人员发放的各种补贴、福利能否在企业所得税前扣除?

答复:不得税前扣除。

参考:《国家税务总局办公厅关于强化部分总局定点联系企业共性税收风险问题整改工作的通知》(税总办函〔2014〕652号)第一条规定:按照《中华人民共和国企业所得税法》(以下简称《企业所得税法》)第八条及《中华人民共和国企业所得税法实施条例》第二十七条的规定,与企业取得收入不直接相关的离退休人员工资、福利费等支出,不得在企业所得税前扣除。

四、返聘的退休职工,被辞退,是否有补偿金?

退休职工再次聘用时签订的是聘用协议,与劳动合同不同之处在于,劳动合同含社会保险、劳动保护内容是法律强制性内容,体现了劳动法对于劳动者的特殊保护,用人单位无故解除劳动合同时应支付经济补偿金。

聘用协议双方是平等的,所有的内容由退休人员与用人单位协商确定,用人单位无故解除协议时也无需支付经济补偿金。

【政策依据】

劳动部办公厅(劳办发[1997]88号)《对<关于实行劳动合同制度若干问题的请示>的复函》中明确规定,离退休人员聘用协议的解除不能依据《劳动法》第28条的规定,即不发给经济补偿金。所以,用人单位聘用已超过劳动年龄及已退休的人员在解除聘用关系时,不需要支付劳动法所规定的经济补偿金。当然,如果聘用单位与被聘用退休人员双方签订了聘用合同,聘用合同约定了解除时应当支付经济补偿金的情形,如果用人单位符合该支付情形,应按照聘用合同的约定予以支付。所以退休返聘人员被无故辞退也是合法的,如果有合同对于此事的约定,按照约定行事。

1、房地产税试点来了!涉及每个人!哪些房产要征收?房地产税与房产税有啥不同?

2、出口退税首次申报有哪些注意事项?这些出口货物劳务退(免)税政策热问答请收好!另外,国务院发布大消息!明年起,这些商品零关税!

3、老板注意了!明年你的企业哪些行为会被税局重点监管,哪些行为会罚款,给你们整理出来了!

4、增值税发票即时监控来了!发票又出新规!12月1日起正式执行!不得开具增值税专用发票的43种情形,注意查收!

素材来源:身边的智慧、福建税务、大白学会计、郝老师说会计......文章由大业中税整理发布,版权归原作者所有。如涉及侵权,请联系我们删除!

伴随企业成长的财税顾问公司

联系方式:18780277647

地址:成都市武侯区武侯大道顺江段77号吾悦(汇点)广场4座1213-1220室

标签:

成都代理记账

成都注册公司

成都商标注册

成都股权变更

标签:

成都代理记账

成都注册公司

成都商标注册

成都股权变更

下一篇:企业长期零申报会有问题吗?